株式と仮想通貨における特徴や、違いについて説明しています。

(*本記事内における仮想通貨とは、ビットコインなどのような仮想通貨やイーサリアムなどのようなユーティリティトークンを想定しています。)

株式について

株式市場の概要

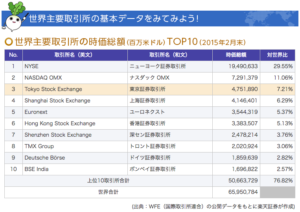

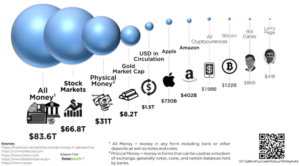

株式市場は世界で約7500兆円(*2017/08時点)と算出されており、金や法定通貨などを含む数ある金融資産の中でも最も大きく、非常に大きな投資先として世界中で認識されています。

出典 : https://bitcoinira.com/articles/infographic-bitcoin-in-perspective

有名な証券取引所としては、米国のAmazon、Facebook、Googleを抱えるAlphabetなどのような新興IT企業などの株が取引されているNasdaqや、日本でもトヨタ自動車、ソフトバンクグループなどの大手企業の株が取引される東京証券取引所が有名です。株式は歴史もとても長く、ニューヨーク証券取引所は226年の歴史があります。また、日本証券業協会の調査によると、株式を含む有価証券の保有率は18.2%と日本国民の約5分の1程度が保有しているとされているとされており、歴史ある金融商品として認定されています。

株式の役割

企業が発行する株券は、その企業の経営権の一部を表す紙切れとして機能しています。企業は資金調達のために株式上場を行い、株主は企業に出資を行う代わりに企業に経営権の一部を持つことができたり、配当金やサービス利用のための優待券、そして企業経営に関わる権利を受け取る事ができます。

よくある株主総会で株主が社長に経営に関して意見を言うシーンを見ますよね。Wikipediaにも以下のように書かれています。企業の株主である事 = 企業の経営権の一部を持っていると言う事なので、株主は企業の経営に関して意見できるのです。

株主は、原則としてその所有する株式数に応じて一定の量の議決権を株主総会において行使できる。すなわち、提案された議案に対して、賛否を表明し、株式会社の意思決定に直接に関与することとなる。株主総会とは株式会社の基本方針を定める場であることから、株主の議決権は、株主の権利のうち共益権のひとつであり、経営参加権ともよばれる。

株=企業の経営権(*実際は一部では議決権がない株式も存在します)と捉えると、当然経営権を一番持っている人が実質的に経営を支配できる事ができます。持ち株の比率が最も高い、いわゆる筆頭株主と呼ばれるような人です。なので総じて株主は資金を投じて企業の一部(議決権)を購入し、そのお礼として配当金や優待券を企業からいただきます。その紙切れを日常での買い物のための紙幣や通貨の機能として使う事は基本的にはできません。スターバックスの株主優待券でコーヒーは買えますが、スターバックスの株でコーヒーは買えませんよね。また、企業は業績利益から一部の割合を配当金という形で株主が保有している株数に応じて還元します。ただこの配当金として還元する割合や、配当金の有無などは義務がある訳ではなく企業が独自で決めます。そのため新興企業などは配当を出さずに利益を全て事業に再投資する、といったような方針を取っている企業も少なくありません。

まとめると株主が株式を保有するインセンティブは、以下の3つに集約されます。

①議決権を通して企業経営に関与できる事

②配当金や売買差益による金銭報酬

③株主優待券を使った優待サービス利用の権利

IPOの目的

企業による株式(上場)の目的は、資金調達です。株式上場とはよくIPO(Initial Public Offering)と呼ばれ、文字通りその企業の株が一般公開され誰でも取引に参加できるようになる事です。これにより企業は資金調達を行い、投資家はその企業の権利の一部を保有、または配当金や優待券などの恩恵を受ける事ができるようになります。

また、株式を取り扱える場所は”証券取引所”という認定された取引所でしか扱われません。証券取引所は世界各国にあり、ニューヨーク、東京、上海など世界中に存在しています。楽天証券によると、ニューヨーク証券取引所、Nasdaqと続き、その次に東京証券取引所となり、世界的に見ても東証はかなり大きな取引所となっています。

株価の構成要素

株価の構成要素としては、基本的に株価は企業業績に基づいています。市況やニュースなどの投機要素によって株価が大きく動く事も稀にありますが、長期的に見ると株価は99%企業業績によって左右されます。企業の業績が良ければその企業価値を表す株価は上がり、企業の業績が悪化すれば株価は下がります。基本的にはこれだけです。(*細かく見ると財務やキャッシュフローなどもありますが、ここでは省きます)例えばこのAppleを例に見た場合、2008年のリーマンショック時を除いては見事に業績の推移と株価の推移が一致してますよね。企業は自分達の商品、サービスを提供する事による社会活動を通じて売上や利益を増やす事で企業価値を上げます。それは株主にとっても株価の上昇にも繋がり、恩恵を受ける事ができます。つまり株主にとっても企業にとっても、企業の商品やサービスが売れて業績(利益)を最大化する事が全体にとっての総意となります。

この業績(利益)からPERという指標を使って適正株価を割り出し、そこから割安、割高などの投資判断を多くの株式投資家は行います。なので長期的に見ると、結果として自ずと業績と株価が連動します。

出典 : Stockip

株式取引におけるルール

株式取引に置いては一部のルールが存在します。これは投資家保護の観点から設けられたもので、例えばストップ高、ストップ安があります。これは1日の取引で株価の上下幅が設けられていて、その値を超えるとストップがかかるものです。また、取引の時間も平日の9時〜15時(*途中昼休みあり)と定められており、その他インサイダー取引の禁止や、預けていた証券会社が仮に倒産しても資産は守られます。長い歴史の中でこういった投資家保護のルールが定められています。

株式における課題

ここまで株式について説明させて頂きましたが、株式にはいくつか課題があります。

① 物言う株主の存在

② 四半期決算のジレンマ

③ 企業のIPO準備の負担

①の物言う株主とは、先ほど株主は企業の一部を所有していると書きましたが、株主は企業の経営に関して口を出す権利を所有しています。なので株主総会なので経営に関して意見を言うのですが、これは同時に経営者にとって難しい部分でもあります。経営者は経営者なりに自分のやり方や考えている事がありますからね。例えばエイボンなんかは以前、物言う株主の圧力によりCEOが退任させられたというような事がありました。株=企業の経営権の一部を持つ事ができるので、理論上発行株の過半数を保有していればその企業を支配できる事になるので、こういった株主の実質的経営支配は可能となっているわけです。少し前に有名になった村上ファンドなんかはこうした特性を利用して行った敵対的買収(TOB)も一時期話題になっていましたね。

この間なんかもメルカリの株主総会で、赤字であることに株主からの批判が殺到して炎上してしまったなんて事もありましたね。立場上どうしても株価がすぐに上がって欲しい株主(全ての株主がそうとは限りません)と、企業価値の最大化のために長期的な展望を見据える経営者と双方の言い分が生まれてしまいます。

また、Googleを抱えるAlphabetなんかも、こうした課題のために株主が議決権を持たない形式での株も用意しています。

②の四半期決算のジレンマとは、企業は株価上昇のためにプレッシャーから短期的な業績(利益)向上にフォーカスしてしまうため、長期的な企業の利益上昇に繋がりにくいというジレンマです。上場企業は4半期毎(3ヶ月ベース)で自社の業績を開示する必要があります。企業も当然良い決算を発表して株価を上げたいですし、株主からの企業の業績への圧力も4半期毎にかかってきます。実際にWSJのアンケートなどでも、78%のCFOは短期的利益のために長期的な利益を犠牲にする事をいとわないと答えています。

78%が四半期目標を達成するためなら長期的な価値を犠牲にすると回答した。CFOの多くは短期的な利益見通し達成のため、投資の削減、将来的に利益をもたらすプロジェクト開始の延期、売り上げ前倒し計上などもすると認めた。

- WSJ

コストの削減などを含む短期的な利益の追求では、真の意味でのイノベーションは起こす事が難しくなってしまいます。かの有名な著書イノベーションのジレンマでも言われている有名なジレンマです。考えて見てもわかりますよね、短期的なキャンペーンや業務改善を繰り返して利益を稼いだとしても、長期的に莫大なリターンを生み出す真の意味でのイノベーションは生まれません。つまり、短期的に利益を追い求める事は、長期的なより大きな利益を犠牲にする事になってしまいます。

例えばガラケーの携帯会社が短期的な利益を追求して、より効率的にガラケーの携帯電話を作る仕組みを作り短期的に利益を増やしたとしても、長期的に莫大な利益を生みだすスマートフォンは発明できませんよね。

余談ですがこうした課題に初めて対処したのがAmazon.comだと言われています。Amazon.comのベゾスCEOの考え方は非常に独特で、彼は株主のために短期的な利益の追求はしないという方針を取っています。短期的な株主利益優先よりも、長期的な利益の優先こそが継続的な成長へと繋がるという方針を取っています。結局Amazon.comは米国でAppleに次いで2番目に1兆ドル円を超える時価総額のを持つ企業まで成長しました。

創業した当初の企業理念や事業目的を忘れることなく、長期的な視野で経営していくことがAmazonの強さ、成長の源なんでしょう。

長期的経営も顧客第一と同様に資本主義の中では、株主に嫌われがちなことです。どうしても目先の短期的利益の追求に目が行ってしまいます。短期的に利益をあげて、結局は長続きしなかった製品やサービスはたくんさんあります。

また、③の企業のIPO準備の負担に関しては想像しやすいと思いますが、企業が上場を行う際は大きな労力が必要です。関連部署のみならず、会社全体に大きな負担がかかります。決算資料の開示やチェック、監査法人や何枚にも連なる目論見書の作成など想像以上に上場準備にリソースを割かなければなりません。

2. 仮想通貨について

仮想通貨の概要

仮想通貨の定義は未だまだ曖昧ではあるのですが、Wikipediaによると以下の様に定義されています。

仮想通貨(かそうつうか、英語: virtual currency)は、デジタル通貨の一種で紙幣や硬貨といった形が存在しないものである。開発者によって発行・管理され、特定の仮想コミュニティのメンバー間で使用され、受け入れられているものを指す。なお、ビットコイン(BTC)など開発者によって発行・管理されていないものが存在する。

簡単に言うとデジタル通貨の一種で、特定の仮想コミュニティ間での使用、受け入れがされるもの。発行管理については開発者の存在があったりなかったりする事がある、といった所でしょうか。

発行・管理されてないという事がブロックチェーンにおいては重要で、多くの仮想通貨プロジェクトは(あくまでも便宜上は)非中央集権的で中央管理主体を必要としない通貨を目指しています。

仮想通貨の歴史はまだ浅く、一番最初に誕生した仮想通貨は2009年に誕生したBitcoinで、2018年現在まだ約10年程度の歴史しかありません。

主に仮想通貨の用途には以下の2つの種類があります。(*証券トークンについては現段階では現時点ではまだ十分に普及しておらず定義も曖昧なため、ここでは割愛させて頂きます。)

① 独自ブロックチェーンを持つ仮想通貨(ビットコインやイーサリアム)

② デジタルサービスの支払いに使えるユーティリティートークン(イーサリアムなど)

* イーサリアムは通貨としての機能と、ユーティリティとしての機能の両方を持っています。

①の独自ブロックチェーンを持つ仮想通貨はビットコイン、イーサリアムなどが当てはまります。文字通り独自のブロックチェーンを持ち、そのチェーン上では通貨として(*ここでは主に価値の交換機能を想定)や、デジタルサービスの支払い対価として機能する仮想通貨を指しています。幅広く汎用性のある商品やサービスなどと交換可能である事が前提となります。

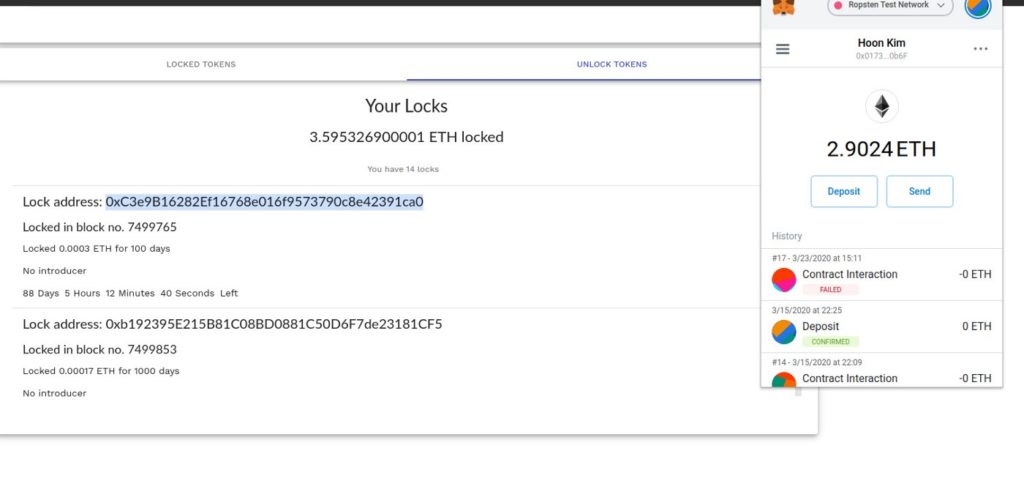

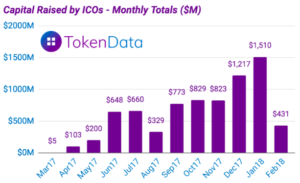

②のデジタルサービスの支払いに使えるユーティリティトークン系に関しては、ここ最近増えているいわゆるICOと呼ばれるよる資金調達に方法から生まれたものが主です。ICOとはInitial Coin Offeringの略で、株式の代わりにトークンと呼ばれる仮想通貨を使って行う資金調達を指します。プロジェクトチームは主にイーサリアムプラットフォームを利用したICOで資金を集め、それらを開発費用や運営費用にあてます。ICOによる資金調達はここ最近増えていますが、同時に多くのICOが実態がなく、ほとんどが運営がお金を集める目的で行なった詐欺だったとの調査結果もあります。

こういった詐欺による被害から、投資家保護のために世界の各国はICOに関して厳しい規制を現在設けて(設けようとして)準備を進めています。現に中国、韓国では一時的にICOを全面規制しており、シンガポールやアメリカなどでも、全面禁止している訳ではないがケースによっては禁止に当たるといったルールを設けています。このような仮想通貨全てを合わせると、現在は数千種類もの仮想通貨が存在しており、仮想通貨の総時価総額は、2018年10月現在で約24兆円程度です。

仮想通貨の交換は仮想通貨取引所で行う事ができますが、最近でもCoincheckやZaifなどのようにハッキング被害にあう取引所は少なくなく、投資家保護の整備もまだ整っているとは言えない状況です。

仮想通貨の役割

仮想通貨の役割は、通貨の設計によっていくつかの機能が存在します。先ほどの例であげたビットコインのような通貨系の仮想通貨は主に汎用性のあるサービスや商品と交換できる、いわゆる「価値の交換」機能を持っています。

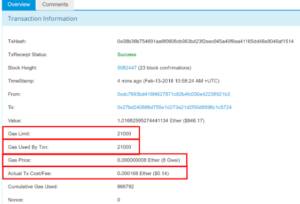

また、ユーティリティトークン系の通貨もいくつかの用途がありますが、一例としてイーサリアムを挙げるとイーサリアム(イーサ)はスマートコントラクトなどを動かす時の"燃料"、つまり手数料として主に使われます。ガソリンを使って自動車を走らせる時のガソリンのイメージですね。また他にもICOから生まれたトークンなどは、そのブロックチェーン上で動いている特定の商品やサービスの支払い対価として機能する事が多いです。例えば楽天市場などの特定のサービスでのみ使える楽天ポイントのようなイメージです。この"特定のサービス"の定義はかなり広くて、例えば分散型データマーケットプレイスや、分散型AIマーケットプレイスなど様々なものを指しますが、要はそのサービスの支払い手段に成り得るものという解釈がわかりやすいかもしれません。

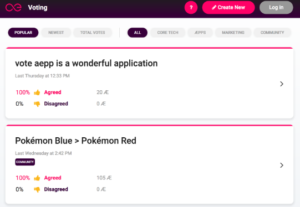

他にも、トークンを使った投票機能があります。これは主にプロトコル(ブロックチェーン上のルールのようなもの)の決定や変更などに自身のトークンを使って意思表示を行う事ができます。

(トークンを使った投票機能)

(スマートコントラクトを動かす"燃料")

また、コンセンサス(ブロックチェーン上における参加者の同意を取る手段)によりますが、トークンを保有する事により報酬がもらえるようなPoSのようなコンセンサスを採用していた場合、トークンを一定量保有する事により、ネットワークのバリデーションやノードの運営に直接的に参加し、その貢献量(この場合トークンの保有量)に応じて新たにトークンで報酬が貰えます。これは株式の保有量に応じてもらえる配当金の概念とかなり近いです。

以上をまとめると、通貨の設計により違いますが投資家が仮想通貨を保有するインセンティブは、以下の3つに集約されます。

① プロトコル(ブロックチェーン上のルール方針)に対する投票権

② トークン保有による報酬や、売買差益による金銭報酬

③ (特定)サービスの支払い手段

ICOの目的

ICOに関しては先ほども説明しましたが、ICOの主な目的は企業(またはプロジェクト)による資金調達がメインです。ウェブサイトやSNSなどを使って告知を行い、リアルタイムで世界中の投資家が参加する事が可能です。ICOにおいては基本的にプロジェクト側はホワイトペーパーと呼ばれる事業計画書のようなもののみを公開して資金調達ができます。決算資料の開示や分厚い目論見書のようなものは必要ありません。そのICOが詐欺だった場合でも、預けていた取引所がハッキングされたとしても、補償の義務はありません。

価格の構成要素

仮想通貨の価格を決める要素は明確に決まっていません。歴史がまだ浅いという事もあり現在はもっぱら投機的要素がほとんどでしょうが、本来であれば1つの要素としてその仮想通貨のネットワークの大きさ(ブロックチェーン上に乗る提供サービスの多さと、利用するユーザーの数)によって決まると考えるのが妥当なのではないかなと私は思います。(*PoW通貨に関してはハッシュレートなどの要素も考慮が必要かもしれません。)その背景としても、顧客が増えれば増えるほど製品の価値はますというネットワーク効果が働くからです。それでも業績などのような明確な判断基準がないのは否めないでしょう。

仮想通貨取引におけるルール

現在はまだ各国とも仮想通貨取引におけるルールを整備している段階で、明確なルールがありません。ストップ高、ストップ安、取引時間なども自由市場である事から規制がなく、インサイダー取引などもやろうと思えばやりたい放題な状況となっているのが実際のところのようです。

仮想通貨における課題

仮想通貨における課題は、以下に集約されます。

① 明確な(投資家保護のための)規制が存在しない

② 価格のロジックが全くわからない。(適正価格が算出できない)

③ ボラティリティの高さと決済手段

①に関しては、やはり規制が整っていない事は大きな課題でしょう。これが整わない限りは仮想通貨の一般普及はまだ時期尚早のような気がします。

②も①に少し関わってくるのですが、やはり株のように明確な数値(業績など)に基づいて適正価格の算出ができないため、価格の物差しがありません。そうなってしまうと投資ではなく、ただの上がるか下がるかの博打となってしまい、投資対象として多くの人々に利用されにくいです。

③のボラティリティの高さと決済に関してですが、多くのユーティリティトークンは特定サービスでの支払い用途などを想定しています。ですが、その通貨が明日価格が10%上がるかもしれないのに、今その仮想通貨を支払いに充てようとする人は少ないでしょう。商品やサービスなどの支払い手段としての利用を目指すと、自ずと通貨としての安定が求められます。株式で商品が買えないのと同じですね。この2つは相容れない概念となってしまい、この支払い手段としての通貨機能と投資対象としての価格の連動を切り離すような調整機能が必要になってきます。日本円やドルなどが支払い手段として機能しているのは、通貨が安定しているのも理由の1つでしょう。(*もちろん日本円やドルの価値も常に変動していますが、変動幅はかなり小さいです。)

株式と仮想通貨の比較

| 株式 | 仮想通貨 | |

| 歴史 | 約226年 | 約10年 |

| 市場規模 | 約7500兆円 (*2017/08) | 約24兆円 (*2018/10) |

| 法規制、投資家保護 | ハッキング補償有り

値幅制限有り 取引時間制限あり |

ハッキング補償無し

値幅制限無し 取引時間制限無し |

| 上場審査の有無 | 有り

(*未上場企業への投資は一般的にできない) |

無し

(*上場審査は関係なく誰でも投資できる) |

| 資金調達の方法 | IPO | ICO |

| 主な価格構成要素 | 企業の営利活動による業績 | 不明 |

| 管理者 | 社長、筆頭株主、取締り役など | (*原則的には)なし |

| 運営主体 | 企業(社長や従業員) | 分散されたノード参加者(マイナー) |

| 報酬体型 | 保有株数に応じて | - 仕事量に応じて

- 保有量に応じて - 重要度に応じて (*コンセンサスに依存) |

| 保有インセンティブ | 1. 経営方針への関与 (議決権)

2. 配当、売買などの金銭報酬 3. 優待による一部サービス利用 (*配当、議決権は企業の方針に依存) |

1. プロトコルへの関与 (投票)

2. 配当、売買などの金銭報酬 3. サービス内での支払い手段 (*配当、投票はトークンの設計に依存) |

投資家保護における違い

やはり株式に比べると仮想通貨の時価総額はまだかなり小さく、歴史も浅く、自由市場であるため価格変動の制限や取引時間、インサイダー取引、ハッキング補償などの投資家保護は劣っていると言わざるを得ません。株式における株価の構成要素に関しては業績という明確な指標があるのに対し、仮想通貨はまだ不明(と自分は考えています)ですし、ハッキング補償や値幅制限なども有りません。つまり理論的には、価格は一瞬で0円になっても誰も助けてくれる補償がありません。

他にも、株式においては上場するために取引所の厳重な審査が有り、信用を得るためには多大な労力がかかる一方で、仮想通貨には審査などがなくても簡単に上場できてしまいます。株に比べて信用の担保が明らかに少ないです。

管理者の違い

一方で、面白いなと思う部分は管理者の存在の違いです。株式では、形式上筆頭株主という存在がいて、その人が経営権を実質握っています。それは社長だったり、創業者一族だったり、出資者だったりします。彼らが経営方針を握っており、会社の実質的経営支配をしています。そしてその下にいる社員が労働力を提供し、社員達が業績や利益の拡大に貢献します。対してビットコインやイーサリアムなどのパブリックブロックチェーンでは、(*過半数以上のネットワークを所有している者は存在はないという前提において)中央に実質的な管理者は存在しません。その代わりに世界中で分散されているマイナー達がネットワークの運用に努めているため、(*投票ガバナンス機能を備えていれば)文字通り民主的に参加者みんなで自由にプロトコルの方針に関与する事ができます。これは実質的に経営支配をする筆頭株主等の存在が前提となる株式とは大きな違いです。特にビットコインやイーサリアムなどの仮想通貨ではその分散性は顕著です。実際に日本でも株式において時価総額第2であるソフトバンクと仮想通貨における時価総額1位であるビットコイン、2位であるイーサリアムを例にとり、保有割合の分散性を検証してみます。

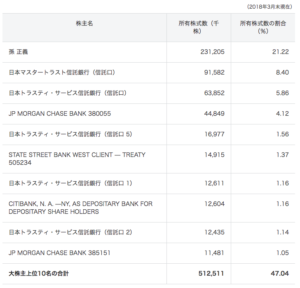

上場企業であるソフトバンクのIR情報を見てみると、ソフトバンク株全体の株式数のうち、上位10位の大株主による保有割合の合計は47.04%となっています。一般的には議決権行使の割合なども80%を下回っているケースも多いため、実質的に30%〜40%の株を保有していればほぼ経営を支配する事が可能なケースも数多く存在しています。ソフトバンクにおいては孫社長が21%保有していることから、実質的な経営権を持っている事がわかります。

(ソフトバンクの大株主上位10位の合計)

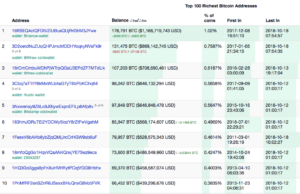

対してビットコインの場合、全発行枚数のうちの上位10アドレス(*アドレスなのでユニークユーザーとは必ずしも限りません)の保有枚数の割合の合計は5.31%です。

(上位10アドレスのビットコイン保有比率:https://bitinfocharts.com/top-100-richest-bitcoin-addresses.html)

また、イーサリアムの場合は上位10アドレスの保有枚数の割合の合計は12.5%です。

(上位10アドレスのイーサリアム保有比率:https://etherscan.io/accounts)

株式の場合は投資信託などの個別のお客さんの株を預かっている信託口、仮想通貨の場合は仮想通貨取引所がまとめて保有しているので一概には比較はできませんが、ここではビットコイン、イーサリアム共に1つのアドレスで2%を超える保有量を持っているアドレスすら確認できず、株式よりも広く分散されていると推定できます。(*あくまでウォレットのユニークアドレスがユニークユーザーである場合です)

報酬体型の違い

もう一つの違いとしては、保有者への報酬体型です。株式の場合、配当金や株主優待、議決権などの報酬は全てその投資家の保有株数に応じて決定されます。これはシンプルな話で、一番保有比率の高い株主が実質的に経営権を握れますし、保有株数が多い人ほど高い配当金や株主優待を多く受け取る事ができます。

対して仮想通貨ではPoW、PoSやPoIのような様々なコンセンサスが有り、仕事量による報酬体型、トークンの保有量に応じた報酬体型や、コミュニティ内での貢献度に応じた報酬体型など通貨によって異なる報酬体型が存在します。つまり、株式では自ずと一律で株式の保有量に対して報酬が発生する報酬体型を採用していますが、仮想通貨においては必ずしも保有量に応じたコンセンサスでなくとも報酬体型は成り立ちます。例えばPoIのようなコンセンサスではユーザーのコミュニティへの貢献度に応じた報酬体型を採用しています。株においては、例えばスターバックスの株主は必ずしもスターバックスのコーヒーを購入して積極的に業績に貢献しなくても、世界中の他の人がスターバックスのコーヒーを購入して業績を支え続けて利益を上げ続ける限り株主は報酬がもらえますが、PoIを採用したコンセンサスはコミュニティへの貢献に応じた報酬体型であるため、多くの報酬体型を得るためにはユーザーはなるべくたくさん(頻繁に取引をしたりして)コミュニティへ直接貢献しなければなりません。この違いは、株において企業業績を作るメインの運用主体は企業の社長や社員達の義務であり、株主に直接的にそのような義務はない一方で、ブロックチェーンという中央管理者の存在を必要としない性質を用いた仮想通貨では、参加者である自分達が積極的に活動を行ってネットワークを民主的に運用しなければならないという違いから来ているのかもしれません。

保有インセンティブの違い

保有インセンティブに関しては、実は株式と仮想通貨は似ています。1の議決権による経営権への関与は実質的にトークンを用いたプロトコルに関する投票だったり、配当や売買差益の金銭インセンティブなどは株、仮想通貨両方存在します。(*配当のない株も、配当のないコンセンサスを採用している仮想通貨も存在します)

一番の違いでいうと、保有している株やトークンをサービスの利用に使えるか否か、という点です。

株式の場合は優待券(株券とは違うクーポンのようなもの)を用いてサービスの利用は可能ですが、株券を使って直接的にサービスの支払いにあてる事はできません。まあ常識的に考えればわかる話なのですが、企業業績の成長を見込んで株価が今より上がる事を期待して買った株を使って、わざわざコンビニでコーヒーを買う人はいないでしょう。

ですが、仮想通貨(*主にユーティリティトークン)では実際にサービスの利用のためにトークンを使って支払う事ができます。多くの投資家がプロジェクトの成功を信じて価値が上がることを期待して買っていると思いますが、そのような意図と実際にサービス内での支払いに利用される事は基本的には両立しません。サービスの利用価格としての支払い価値と、投資対象としてのトークンの価値をあげる事を切り離すような何か調整機能が必要になってきます。

総括

やはり株式に比べると仮想通貨は歴史も浅く、ルール作りや法整備、投資家保護が進んでいないのが現状です。ですが非常に面白い部分も有ります。先ほど株式の部分で説明した株式の3つの課題を仮想通貨は独自の方法で解決しています。株式の課題は以下の3つでした。

① 物言う株主の存在

② 四半期決算のジレンマ

③ 企業のIPO準備の負担

①の物言う株主の存在に関しては、実質的に経営支配を握ろうとする存在が会社経営を脅かす存在になってしまう事が原因として考えられます。今の経営のやり方に反論がある、敵対的買収を仕掛ける、などはこの実質的経営支配を握る人が出てきてしまうので起きる問題です。一方でブロックチェーンを用いて非中央集権的な運営を目指す仮想通貨では、そもそもそのような管理者の概念存在はいません。(51%攻撃は理論上可能ですが、実質できないという前提に立てば)

参加者の投票によって民主的に管理され、筆頭株主のような支配する人はいません。意見が割れればハードフォークして新たなチェーンに分岐する事もできますが、株の場合そのような概念は有りません。これはある意味で株式の実質的経営支配権による問題を解決したアプローチになっています。

②の四半期決算のジレンマは、株価は企業業績によって左右されるため、企業は長期的利益を犠牲にしてでも短期的に株価をあげる事を優先してしまい、真のイノベーションを起こしづらくなってしまう事です。仮想通貨の場合には、現時点ではまだ明確なバリュエーション方法が存在しないため、そもそも短期的な業績に左右されるという事はないのでこのジレンマは起きないはずです。ただバリュエーション方法が不明なのはそれでかなり大きな問題です。(私個人としては、仮想通貨のバリュエーション方法に関しては今後長い時間をかけてしっかりと発明されると思っています。)

③のIPO準備の負担に関しては、IPOの場合は上場審査に多大な労力がかかる一方、ICOではトークンの発行自体であれば数行のプログラムコードで出来てしまいます。これは従来のIPOでは簡単に資金調達できなかったようなプロジェクト単位での資金調達や、未公開企業、上場準備にリソースを割けないような中小企業でも簡単に資金調達が行える革新的な側面も備えています。代わりに監査などの審査がないために、投資家には自分で各仮想通貨を精査する力が必要となります。

仮想通貨はまだまだ歴史も浅く、株に比べると整備されていない事だらけです。ですが、このように仮想通貨は株式の課題に対して新しいアプローチで解決しようとしている部分もあり、株とはまた違う新たな資産クラスになる可能性もしっかりと考えて今後の発展を見ていきたいなと思います。